Steuern und Rente: Alles, was Rentnerinnen und Rentner wissen müssen

Viele Rentnerinnen und Rentner fragen sich, ob sie in der Rente Steuern zahlen müssen, wie hoch diese sind und welche Freibeträge gelten. In diesem Ratgeber beantworten wir die wichtigsten Fragen zur Rentenbesteuerung. Wir erklären steuerliche Freibeträge, die Abgabe der Steuererklärung und die Rolle privater Vorsorgen wie Riester– und Rürup-Renten. So behalten Sie den Überblick über Ihre steuerlichen Pflichten im Ruhestand.

Warum müssen Rentnerinnen und Rentner Steuern auf ihre Rente zahlen?

Die Besteuerung von Renten ist ein Thema, das seit 2005 zunehmend an Bedeutung gewonnen hat. Vor der Reform des Alterseinkünftegesetzes wurden Rentenbezüge weitgehend steuerfrei behandelt. Doch mit dem neuen Gesetz wurde schrittweise eine nachgelagerte Besteuerung der Renten eingeführt.

Das bedeutet, dass die während des Arbeitslebens eingezahlten Beiträge zur gesetzlichen Rentenversicherung steuerfrei sind, die später ausgezahlte Rentenzahlung jedoch besteuert wird.

Dieses Prinzip soll langfristig eine Gleichstellung zwischen Arbeitnehmern und Rentnern schaffen, da Löhne und Gehälter versteuert werden.

Die Höhe der Steuerpflicht ist jedoch von verschiedenen Faktoren abhängig, insbesondere vom Rentenbeginn. Je nach dem Jahr, in dem der Ruhestand angetreten wurde, variiert der steuerpflichtige Anteil.

So mussten Rentner, die vor 2005 in Rente gingen, nur 50 % ihrer Rentenzahlung versteuern. Für diejenigen, die ab 2024 in Rente gehen, sind bereits 83 % der Jahresbruttorente steuerpflichtig.

Bis zum Jahr 2058 wird dieser Anteil auf 100 % steigen.

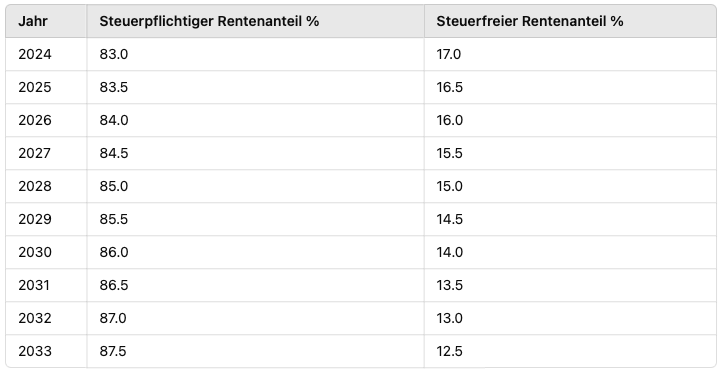

Die Steuertabelle für Rentnerinnen und Rentner: Ein Überblick

Die Frage „Wie hoch werden die Renten besteuert?“ lässt sich anhand einer Steuertabelle für Rentner beantworten. Diese Tabelle zeigt, welcher Anteil der Jahresbruttorente steuerpflichtig ist und welcher als Rentenfreibetrag steuerfrei bleibt.

Für das Jahr 2024 gilt beispielsweise, dass 83 % der Bruttorente versteuert werden müssen, während 17 % steuerfrei bleiben. Der steuerfreie Anteil wird als Rentenfreibetrag festgelegt und die Höhe bleibt über die gesamte Rentenzeit konstant.

Die Tabelle der Steuern für Rentner gibt jedoch nur einen groben Überblick. Die individuelle Steuerlast hängt von verschiedenen Faktoren ab, wie dem Gesamtbetrag der Renten, anderen Einkünften und Freibeträgen.

Die folgende Steuertabelle beginnt im Jahr 2024 mit einem zu versteuernden Rentenanteil von 83 %, der jährlich um 0,5 % ansteigt. Der steuerfreie Rentenanteil sinkt entsprechend.

Steuertabelle Rentner für 2024 (Rentenbesteuerung):

Jede Rentenerhöhung erhöht nur den steuerpflichtigen Teil der Rente, der Freibetrag bleibt hingegen konstant.

Der Rentenfreibetrag: Was bedeutet das für die Rentenbesteuerung?

Der Rentenfreibetrag ist ein fester Prozentsatz der Rente, der steuerfrei bleibt und somit nicht zur Steuerlast beiträgt. Er wird einmalig im Jahr des Renteneintritts festgelegt und bleibt während der gesamten Rentenzeit unverändert.

Der Freibetrag variiert je nach Jahr des Rentenbeginns, da der steuerpflichtige Anteil der Rente schrittweise steigt.

Zum Beispiel:

Rentner, die 2024 in den Ruhestand gehen, haben einen Rentenfreibetrag von in der Regel 17 % ihrer Rente.

Für diejenigen, die 2020 in den Ruhestand getreten sind, liegt der Rentenfreibetrag in der Regel bei 20 %.

Der Rentenfreibetrag sorgt dafür, dass ein Teil der Renten steuerfrei bleibt. Rentnerinnen und Rentner müssen also nicht die gesamte Rentenzahlung versteuern, sondern nur den steuerpflichtigen Anteil. Besonders wichtig ist dies, wenn es zu Rentenerhöhungen kommt. Der Rentenfreibetrag bleibt trotz der Erhöhungen unverändert, während die Erhöhungen selbst vollständig steuerpflichtig in der Rentenbesteuerung sind.

Der Grundfreibetrag: Wann bleibt die Rente steuerfrei?

Neben dem Rentenfreibetrag gibt es den allgemeinen Grundfreibetrag, der für alle Steuerpflichtigen gilt, unabhängig davon, ob sie im Arbeitsleben stehen oder bereits im Ruhestand sind. Im Jahr 2024 beträgt der Freibetrag:

- 11.604 Euro für Alleinstehende

- 23.208 Euro für Ehepaare

Solange das zu versteuernde Einkommen diesen Freibetrag nicht übersteigt, bleiben Rentnerinnen und Rentner steuerfrei. Das bedeutet: Wenn Ihre Rentenzahlung nach Abzug des Rentenfreibetrags unter diesem Wert liegt, müssen Sie keine Steuern zahlen und auch keine Steuererklärung abgeben.

Beispiel Rentenbesteuerung:

Eine alleinstehende Rentnerin bezieht eine Rente (Brutto) von 12.000 Euro pro Jahr. Ihr steuerpflichtiger Anteil beträgt 83 % (im Jahr 2024).

Das ergibt ein steuerpflichtiges Einkommen von 9.960 Euro, was unter dem Freibetrag von 11.604 Euro liegt. In diesem Fall wäre keine Rentenbesteuerung zu zahlen.

Wann müssen Rentnerinnen und Rentner eine Steuererklärung abgeben?

Die Abgabe einer Steuererklärung ist für viele Menschen im Ruhestand ein neues Thema, da sie während des Arbeitslebens häufig durch den Lohnsteuerabzug erledigt wurde.

Doch für Rentnerinnen und Rentner gibt es klare Regeln, wann sie eine Steuererklärung abgeben müssen:

- Grundfreibetrag überschritten: Wenn das steuerpflichtige Einkommen den Freibetrag übersteigt, muss eine Steuererklärung abgegeben werden.

- Weitere Einkünfte: Neben der Rente gibt es viele Rentnerinnen und Rentner, die zusätzliche Renteneinkünfte haben, wie unter anderem Mieteinnahmen, Kapitalerträge oder Einkünfte aus Nebenbeschäftigungen. Diese werden ebenfalls steuerlich berücksichtigt und können den Grundfreibetrag überschreiten.

- Ehepaare: Wenn Sie verheiratet sind und gemeinsam veranlagt werden, müssen Sie gemeinsam eine Steuererklärung abgeben, sobald das Gesamteinkommen den Grundfreibetrag für Ehepaare überschreitet.

Beispiel Rentenbesteuerung:

Ein Ehepaar, bei dem beide Partner jeweils eine Rente von 12.000 Euro im Jahr beziehen, hätte ein Gesamteinkommen von 24.000 Euro. Der steuerpflichtige Anteil beträgt im Jahr 2024 83 %, also 19.920 Euro. Da dieser Betrag den Freibetrag von 21.816 Euro nicht überschreitet, muss das Ehepaar keine Steuererklärung abgeben.

Steuerliche Behandlung zusätzlicher Einkünfte

Rentnerinnen und Rentner, die neben ihrer Rente zusätzliche Einkünfte haben, müssen diese ebenfalls versteuern. Hierzu zählen:

Mieteinnahmen: Wer eine oder mehrere Immobilien vermietet, muss die Einnahmen aus den Mietverhältnissen in der Steuererklärung angeben.

Kapitalerträge: Zinsen aus Kapitalanlagen oder Dividenden aus Aktien fallen unter die Kapitalertragsteuer, die ebenfalls in der Steuererklärung erfasst werden muss.

Nebentätigkeiten: Wer auch im Ruhestand noch einer bezahlten Nebentätigkeit nachgeht, muss diese Einkünfte versteuern.

Es ist wichtig zu wissen, dass alle Renteneinkünfte zusammengerechnet werden, um das zu versteuernde Einkommen zu ermitteln.

Sobald dieses Einkommen den Grundfreibetrag überschreitet, sind Steuern fällig.

So funktioniert die Steuererklärung für Rentnerinnen und Rentner

Die Steuererklärung für Rentner unterscheidet sich im Wesentlichen nicht von der Steuererklärung für Arbeitnehmer. Allerdings müssen Rentnerinnen und Rentner die Anlage R ausfüllen, in der alle Rentenbezüge eingetragen werden.

Die deutsche Rentenversicherung sendet Rentnern jedes Jahr eine Rentenbezugsmitteilung, die alle relevanten Informationen enthält.

Anlage R: Der zentrale Bestandteil der Steuererklärung für Rentner

Die Anlage R ist ein wichtiger Bestandteil der Steuererklärung für Rentnerinnen und Rentner. In dieser Anlage werden alle Informationen zu den Rentenbezügen erfasst, die Sie während des Jahres erhalten haben. Diese Angaben sind entscheidend, um die steuerpflichtigen Anteile Ihrer Rente korrekt zu berechnen und etwaige Freibeträge zu berücksichtigen.

Die Angaben in der Anlage R umfassen:

Rentenart: Hier geben Sie an, ob es sich um eine gesetzliche Rente, eine private Altersvorsorge (z.B. Riester- oder Rürup-Rente) oder eine Betriebsrente handelt.

Höhe der Bruttorente: Die Gesamtsumme der erhaltenen Rentenzahlungen wird hier eingetragen.

Steuerpflichtiger Anteil der Rente: Der Prozentsatz des steuerpflichtigen Anteils variiert je nach Jahr des Rentenbeginns. Diesen Wert entnehmen Sie der Ihnen zugesandten Rentenbezugsmitteilung der Rentenversicherung.

Rentenfreibetrag: Dieser wird einmalig festgelegt und bleibt für die gesamte Rentenzeit unverändert.

Zusätzliche Renteneinkünfte: Neben gesetzlichen Renten können Sie auch andere Einnahmen haben, z.B. aus privaten Rentenversicherungen. Diese müssen ebenfalls in der Anlage eingetragen werden.

Die deutsche Rentenversicherung übermittelt dem Finanzamt bereits automatisch die Daten zu Ihrer Rente. Dennoch müssen Rentnerinnen und Rentner diese in ihrer Steuererklärung angeben. Fehlerhafte oder unvollständige Angaben können zu Nachforderungen durch das Finanzamt führen.

Zusätzliche Altersvorsorge: Wie werden Riester- und Rürup-Rente besteuert?

Viele Menschen setzen neben der gesetzlichen Rentenversicherung auf private Vorsorgeformen wie die Riester-Renten oder die Rürup-Renten (Basisrenten). Beide Modelle bieten bereits während des Erwerbslebens steuerliche Vorteile. Doch auch die späteren Auszahlungen im Ruhestand unterliegen der Rentenbesteuerung.

Die Riester-Renten:

Bei Riester-Renten handelt es sich um eine staatlich geförderte private Altersvorsorge, die insbesondere für Arbeitnehmer, Beamte und Eltern attraktiv ist. Die Beiträge zur Riester-Rente können bis zu einer bestimmten Höhe als Sonderausgaben in der Steuererklärung geltend gemacht werden, was zu einer unmittelbaren Steuerersparnis führt.

Doch im Ruhestand müssen die Rentenzahlungen aus der Riester-Rente vollständig versteuert werden. Es gibt keinen Rentenfreibetrag, wie es bei der gesetzlichen Rente der Fall ist.

Die Rürup-Renten (Basisrenten):

Rürup-Renten, auch als Basisrenten bekannt, sind weitere Formen der privaten Altersvorsorge, die besonders für Selbstständige und Freiberufler attraktiv sind. Wie bei der Riester-Rente können auch hier die Einzahlungen während des Erwerbslebens steuerlich gefördert werden. Die Beiträge zur Rürup-Rente sind bis zu einem bestimmten Höchstbetrag als Sonderausgaben absetzbar.

Im Ruhestand unterliegen die Auszahlungen der Rürup-Rente der nachgelagerten Besteuerung. Das bedeutet, dass – ähnlich wie bei der gesetzlichen Rente – nur ein Teil der Rente besteuert wird, abhängig vom Rentenbeginn.

Für 2024 liegt der steuerpflichtige Anteil bei 83 %, während 17 % als Rentenfreibetrag steuerfrei bleiben. Dieser Anteil wird bis zum Jahr 2058 auf 100 % steigen.

Wie viel Steuern zahlen Rentner auf eine Betriebsrente?

Auch Betriebsrenten sind ein wesentlicher Bestandteil der Altersvorsorge. Viele Arbeitnehmer haben im Laufe ihres Berufslebens Ansprüche auf eine Betriebsrente erworben, die im Ruhestand zusätzlich zur gesetzlichen Rente ausgezahlt wird. Doch auch diese Rentenform unterliegt der Besteuerung und Steuern müssen abgeführt werden.

Die Betriebsrente wird vollständig als Einkommen betrachtet und muss zu 100 % versteuert werden. Es gibt keinen steuerfreien Anteil, wie es bei der gesetzlichen Rente der Fall ist. Wenn Rentnerinnen und Rentner also zusätzlich zur gesetzlichen Rente auch eine Betriebsrente beziehen, erhöht sich das steuerpflichtige Gesamteinkommen entsprechend.

Beispiel: Ein Rentner erhält eine gesetzliche Rente von 1.500 Euro monatlich und eine Betriebsrente von 500 Euro. Die Betriebsrente ist in vollem Umfang steuerpflichtig, während von der gesetzlichen Rente (bei einem Rentenbeginn im Jahr 2024) 83 % versteuert werden müssen. Das zu versteuernde Einkommen würde somit 1.745 Euro monatlich betragen.

Was passiert bei Rentenerhöhungen?

Regelmäßige Rentenerhöhungen sollen sicherstellen, dass Rentnerinnen und Rentner nicht unter den steigenden Lebenshaltungskosten leiden. Doch jede Rentenerhöhung führt auch dazu, dass der steuerpflichtige Anteil der Rente steigt.

Beispiel: Ein Rentner tritt im Jahr 2020 in den Ruhestand und hat einen Rentenfreibetrag von 20 %. Dieser Freibetrag bleibt während der gesamten Rentenzeit unverändert. Im Jahr 2024 erhält er jedoch eine Rentenerhöhung. Der erhöhte Teil der Rente wird nun vollständig versteuert, da der Rentenfreibetrag nur auf den ursprünglich berechneten Rentenbetrag angewendet wird.

Dies führt dazu, dass Rentnerinnen und Rentner bei Rentenerhöhungen eventuell eine höhere Steuerbelastung tragen müssen. Es ist daher ratsam, bei jeder Rentenerhöhung eine Neuberechnung der Last vorzunehmen und zu prüfen, ob es sinnvoll ist, steuerliche Freibeträge wie den Altersentlastungsbetrag in Anspruch zu nehmen.

Der Altersentlastungsbetrag: Zusätzliche Steuererleichterung für Rentner

Der Altersentlastungsbetrag ist ein steuerlicher Freibetrag, der für Rentnerinnen und Rentner ab dem 64. Lebensjahr gilt. Dieser Freibetrag wird auf Renteneinkünfte angerechnet, die nicht aus der gesetzlichen Rente stammen, wie z.B. Einkünfte aus Kapitalanlagen, Mieteinnahmen oder Nebentätigkeiten.

Im Jahr 2024 beträgt der Altersentlastungsbetrag 13,6 % der entsprechenden Einkünfte, maximal jedoch 646 Euro. Dieser Betrag kann die Last der Steuer deutlich senken, insbesondere für Rentnerinnen und Rentner, die neben der gesetzlichen Rente zusätzliche Einkünfte haben.

Die Rolle des Finanzamts bei der Rentenbesteuerung

Das Finanzamt ist für die Überprüfung der Angaben in der Steuererklärung verantwortlich. Rentenbezieher sollten daher alle relevanten Informationen zu ihren Einkünften, Rentenbezügen und Freibeträgen korrekt und vollständig angeben, um Probleme mit dem Finanzamt zu vermeiden.

Das Finanzamt berücksichtigt bei der Berechnung der Steuerlast automatisch den Rentenfreibetrag, den Grundfreibetrag und den Altersentlastungsbetrag. Sollte das zu versteuernde Einkommen den Grundfreibetrag übersteigen, werden entsprechende Steuern festgesetzt.

Falls Rentnerinnen und Rentner der Meinung sind, dass sie zu viele Steuern zahlen, können sie gegen den Steuerbescheid Einspruch einlegen und eine Korrektur durch das Finanzamt verlangen. Es ist jedoch ratsam, sich vorher gut zu informieren oder im Zweifel einen Steuerberater zu Rate zu ziehen.

Zusammenfassung: Was sollten Rentnerinnen und Rentner beachten?

Die Rentenbesteuerung ist ein komplexes Thema, das viele Rentnerinnen und Rentner im Ruhestand betrifft. Die wichtigsten Punkte sind:

Der steuerpflichtige Anteil der Rente hängt vom Rentenbeginn ab und steigt jedes Jahr an. Für 2024 beträgt der steuerpflichtige Anteil 83 %.

Der Rentenfreibetrag wird einmalig im Jahr des Rentenbeginns festgelegt und bleibt konstant. Insbesondere Rentenanpassungen erhöhen nur den steuerpflichtigen Anteil der Rente.

Zusätzliche Einkünfte wie Mieteinnahmen oder Kapitalerträge müssen ebenfalls versteuert werden und können die Steuerlast erhöhen.

Der Grundfreibetrag für das Jahr 2024 beträgt 11.604 Euro für Alleinstehende und 23.208 Euro für Ehepaare. Solange das zu versteuernde Einkommen darunterliegt, müssen keine Steuern gezahlt werden.

Rentnerinnen und Rentner müssen eine Steuererklärung abgeben, wenn ihr Einkommen den Grundfreibetrag überschreitet oder sie weitere Einkünfte haben.

Vorsorgemaßnahmen wie die Riester- und Rürup-Rente unterliegen im Ruhestand der vollen oder teilweise nachgelagerten Besteuerung.

Durch eine sorgfältige Planung und das Verständnis der steuerlichen Regelungen durch Ratgeber können Rentnerinnen und Rentner sicherstellen, dass sie ihre steuerlichen Pflichten und Rentenbesteuerung im Ruhestand am besten erfüllen und gleichzeitig von allen freien Beträgen und Erleichterungen profitieren.